老板怎么把公司的钱取出来?盘点13种“公转私”

电视剧《逆流而上的你》,第13集剧情中,高蜜的豪门婆婆立下规矩每月可去公司会计处领几万零花钱”。

这一片段在网上引起热议!

在现实生活中,老板因私人需求,要从企业把钱拿出来的情况也不少见。

很多网上文章也在提到银行严控公转私”,当然,公司的钱要转到个人银行卡非常容易,这个问题的核心不是怎么取现,而是取现方式怎么要合法合规又少能交税的前提下,或者降低税务风险。

今天,这篇文章盘点一下企业把钱取出来的12种方式,相应的涉税成本和风险。

人工支出——以工资或劳务费形式发放

人工支出,就是通过发放工资或劳务报酬,将企业的钱拿出来。

但这并不是让出纳把钱转到个人账户上那么简单。

发放工资——要交个税和社保

下面我们以某上海企业老板需要从企业账户中取1W元为例,考虑个税,社保缴纳(不考虑公积金),测算一下这种办法企业需要承担的成本。

从图表可知,根据个税,社保倒推应发薪资为11533.21元,企业需承担的社保为3598.36元,相当于取1W元,需要额外承担近35%的费用。

发放劳务报酬——要扣个税,还要代开发票

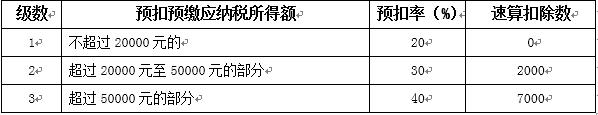

新个税法将居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得纳入综合所得。由扣缴义务人按月或者按次预扣预缴税款。个人进行年度汇算清缴,多退少补。

假设A在公司薪金7000/月,专项扣除数2000/月,扣掉5000法定扣除,不用缴个税

如果以发放劳动报酬名义支付,则预扣预缴1120元(不考虑增值税)

而且劳务报酬还涉及到增值税发票的问题。(超过500元每次时需要发票)

劳务费预扣预缴时:

按照收入不超过四千元的,费用按八百。每次收入四千元以上的,费用按百分之二十计算

年度汇算清缴时:

年度劳务报酬收入额为收入减除百分之二十的费用后的余额,并入综合所得,收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额,再根据累进税率计算个人所得税。

个人所得税新税率表

经测算,按照新的个人所得税法,暂不考虑社保因素,

如果发税前年薪60万,纳税所得约为45万,约交8.3万个人所得税,在发了60万工资后,企业所得税可以少交15万。

而且这个60万工资可以拿到纳税证明,是合法收入。

有人问:再多发点行不行?

答:可以,年综合所得应税所得超过42万的话,超过部分的个人所得税的边际税率已经达到30%了,超过了企业所得税的25%。

如果年综合所得超过96万的话,对老板来说肯定不划算,因为按照分红方式,也就是100万收入,交完25%企业所得税,再交20%的现金分红个税,还能到手60万,税负率相当于40%。

所以,对老板个人来说,没有必要开百万以上年薪。

股东分红

值得注意的是,股东分红并不等同于刨去成本后的纯利润。企业一笔100万的业务利润,先后要经过企业所得税和个税两道税收。

企业所得税: 100万*25%=25万

个人所得税:(100万-25万)*20%=15万

合计税收40万,税负率能达到40%,面对如此高的税负,国家为了激发企业活力,出台小型微利企业普惠性所得税减免政策。

小型微利企业年应纳税所得额不超过100万元部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

对小型微利企业来说,同样一笔100万的税前业务利润

企业所得税:100万*25%*20%=5万

个人所得税:(100万-5万)*20%=19万

合计税收24万,相比40%的税负率,小型微利企业税负率降至24%。

分红这块,目前对于外籍个人免税,还有其他一些政策。

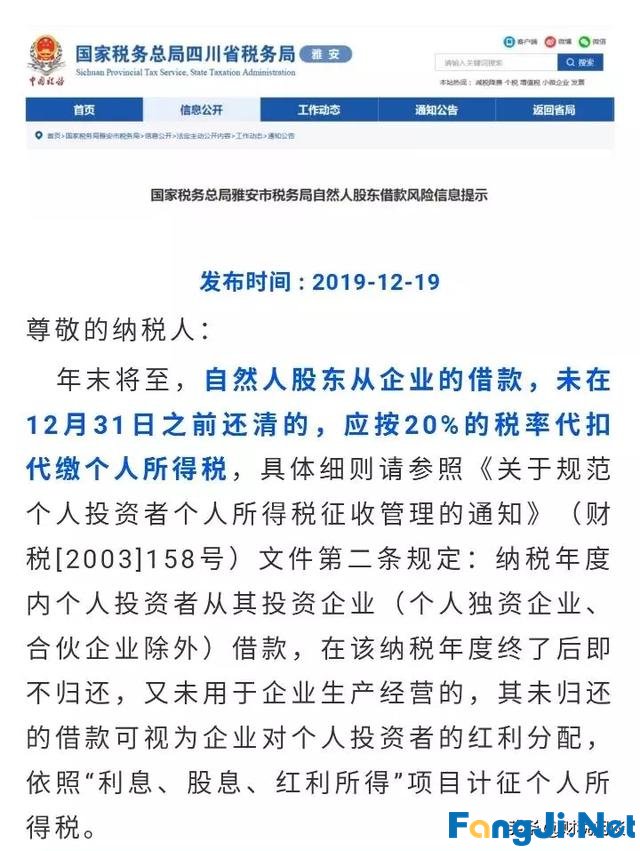

以个人借款名义

一些企业老板会以个人借款为名,从账上拿钱,这种方式有视同分红征税的风险。所以,这种方式不可取,借款年底前记得要还给公司,或者干脆就老老实实做现金分红,把个税交了

根据《财务部国家税务总局关于规范个人投资者个人所得税征收管理的通知》(财税[2003]158号)第二条关于个人投资者从其投资的企业(个人独资企业、合伙企业除外)借款长期不还的处理问题纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还,又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照利息、股息、红利所得”项目计征个人所得税。

这就是说,如果股东向企业借款100万元,未用于企业生产经营,逾期未归还,将要缴纳20万元个人所得税。

当然,这里推荐一种架构,个人先投资给X公司,X公司再投资给实体公司。后面如果实体公司赚了钱,给X公司分红,这个不要交税,分红100万,X公司就可以拿到100万。所以说,这种架构有节税效果.当然,进了X公司仍然不能进个人口袋,无法用于个人消费,但X公司可以用于再投资或做些其他处理,就比较灵活了。

发票报销——费用套现

比如说花5万税款开了100万的发票,直接报销成现金 或为了资金流符合,公司把100万打给对方公司,对方公司扣掉5万,再想办法把剩余的95万打到老板个人卡,这种违法的方法过去有不少公司这样做,但现在风险风险太大,坚决不能做。

而且,有时还会碰到发票骗子。

当然,还有些老板通过多报些费用,比如招待餐费,或者咨询费等等,现实中小企业中这种情况比较多。

对外投资

选择税务管控力度较低的区域,注册新公司并持有股权,将资金以投资名义进行转移。再i以被投资为运作主体,通过费用报销、薪金发放等途径把钱从该企业中取出来。

这种行为比较少见,一般企业也不会考虑到这种方式。

两套账——收入不开票、不报税,直接进私户,

还有一些企业干脆不开票,收入直接走个人账户,他们觉得既然没有开票,那就不用进公账,也不用交税,账面上的收入成本发票合法合规,税务局看账本也发现不来问题。事实上,这样做的涉税风险十分高,现在各局信息互通,真要想抓出企业的小辫子,一点都不难,

或者先进公户,但不报税,挂在往来,然后把钱又转出来。冲往来账。

无票收入并不是无迹可寻,一般收入都有对应的成本,尤其是制造业,税务稽查时,可以从收入成本配比上发现问题,比如车间耗费大量的电费与人力,却没有对应的收入,或者报表上的主营业务成本大于主营业务营业收入,这都是十分不科学的,没有企业会做完全不挣钱的生意。

往往像这种无票收入,收款的个人账户都为企业法人、法人家属等。税务稽查时,可能还会对公司法人、实际控制人、主要负责人的个人账户进行盘查。

两套账”的十大软肋,税局稽查如何攻破两套账”堡垒?

依法诚信纳税是纳税人的义务和觉悟,企业避税方式有很多,合理报税才是最佳选择。

利用税收洼地企业节税和变现

有些公司利润比较高,有人想办法在税收洼地成立企业(个人独资或合伙企业),通常这些企业采取核定征收方式,个人所得税在3.5%甚至更低,增值税正常缴纳,让这个企业提供服务给公司,这样利润就转移到了这个洼地企业。

然后再从这些税收洼地企业拿钱。

这个要有真实的交易基础,没有真实交易基础的话在未来出现问题的概率会变大。

这里讲的税收洼地企业,一般有个体工商户、个人独资企业及合伙企业等形式,还有些地方政府还有税收返还政策,这样税就更低了。

当然,这个政策用过头,就会成类似冰冰案件。

节税锦囊|开个体户原来比开公司要少缴不少税?

公司对外购买资产再变现

红木家具的故事:公司买了套红木家具,这个家具作为公司固定资产入账,经过几年之后,折旧计提完了。

然后公司把这个家具低价处理掉了。

但实际上这个家具非但没贬值,还升值了,这个家具去了哪里谁也搞不清。

其中一种可能就是变现了,钱变成老板的钱了。

除了红木家具,公司也可以买其他资产,这些资产应该与公司经营相关,并且有变现价值。

这个方法很隐蔽。如果变现了的话,这个也不是合法收入,因为按照规定,公司变现资产时也要交税的,从税法角度来说,是变现偷逃税收,不建议公司采用。

股东个人资产高价卖给公司

这里讲的汽车也是非常常见的,股东自己掏钱买了车,也用了几年。

某一天,公司把这辆车买下来变成公司的车,过户给公司。

这个时候,汽车的费用包括折旧,汽油,保险,维修等等都可以进入公司费用。

公司还少交企业所得税。

有人问:100万的大奔开了2年再卖给公司多少钱?

答:理论上按市场价,价值越高,未来企业折旧费越大,抵税就越多,但超过100万一般不大合适。

又有人问:把车卖给公司个人不是要交税吗?

答:可能涉及到增值税,如果转让有溢价,溢价部分交20%个人所得税(和现金分红税率相同),这样现金到了个人手上,企业未来可以进行税前扣除。

另外可能有少量的交易费用。

这里讲的虽然是汽车,其实,你可以回公司看一下,是不是还有一堆股东个人提供给公司使用的财产,但不在公司账上,这个都可以考虑卖给公司。

把股东财产租给公司

有时候,股东自己有一套房子用来办公,但是没向公司收过租金,这个时候可以考虑这个方法。

其实,为了公司的业务,使用了股东的房产,当然付钱给股东了,这样财务报表也才准确。

有人问:这个股东把房子租给公司不是股东要交税吗?

答:是的,但是这个税一般来说都相对比较低

例如:某市的个人出租不动产(住房和非住房)政策:

一是月租金收入不超过10万元(含10万元)的,增值税享受小微企业免征增值税优惠政策。出租住房和出租非住房均按3.5%的地方税收综合征收率计算地方税收应纳税额。

二是月租金收入超过10万元的,这时如果是出租住房的,按照5%的征收率减按1.5%计算增值税应纳税额,按3.5%的地方税收综合征收率计算其他应纳税额。

如果是出租非住房的,按照5%的征收率计算增值税应纳税额,按3.5%的地方税收综合征收率计算其他应纳税额。

这里股东出租房产,就算按最高的8-9个点交税,但是你要知道,公司拿到发票后,公司可以抵25%企所得税,而且这个钱还变成股东的钱了

利用解除劳动关系的补偿金个税优惠政策

个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

曾经有一个老板当年账面利润太大,要交很多企业所得税,他解雇了5个员工,支付了合计约100万的补偿金。那么如果用上解除劳动合同的政策,在此城市约人均20万以内的离职补偿金是不要交个人所得税的。

具体文件见:财税〔2018〕164号 财税【2001】157号。

而且这个离职补偿金可以作为企业成本费用列支。

有人问:能不能年末解雇,明年年初再把他雇回来?

答:这个有点过,如果是集团公司的话,可以用其他公司再雇佣

其他优惠政策

利用个体工商户生产经营所得与工资薪金所得分别计算个人所得税

利用股权激励和技术入股有的个人所得税政策

利用住房公积金、职业年金、商业健康保险节税

比如自然人技术入股的税收政策,可以看看这篇:

汉能专利技术评估价值高达500多亿元的背后,吹牛到底要不要交税?

这里提供一种思路,自然人股东以技术入股,然后可以货币资金减资,这样在不影响公司股东权益总额基础上,可以完成货币资金的公转私”。