金融挤压实体有多可怕!

半年报在8月底披露完毕了,上半年A股上市公司合计实现营业总收入23.51万亿元,同比增长9.32%;实现净利润2.14万亿元,同比增长6.5%。而这其中,金融行业的净利润占了一半多,达到了1.14万亿元,而在金融行业当中,四大行又占了一半,工农中建都是千亿以上的利润,加在一起利润超过了5500亿。而且最要命的一点是,这还只是银行们的正常水平。从四大行的中报来看,也就是增长5-6%,并不很显眼。

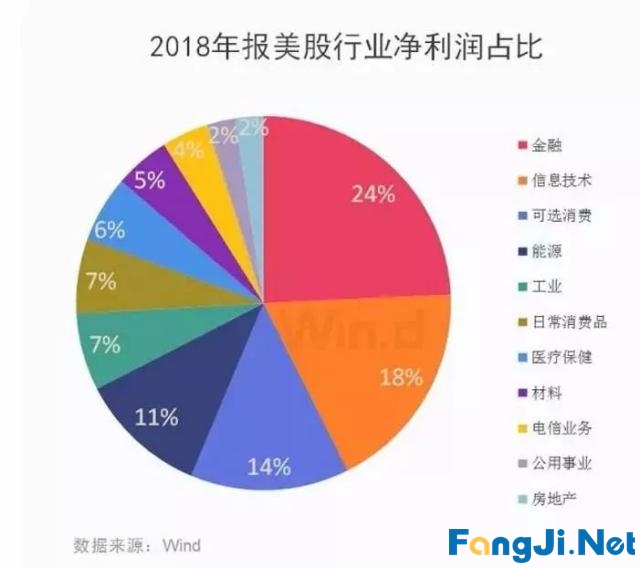

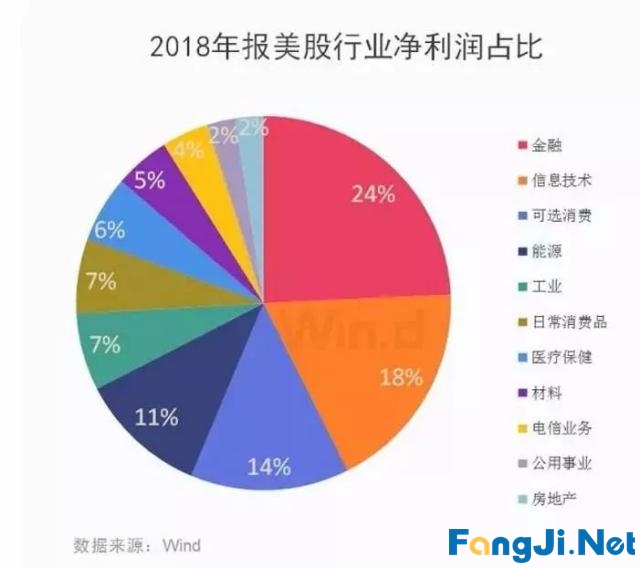

其实熟悉A股投资的人都知道,这已经成为常态了,每次披露财报大家都不免感慨一下,金融赚的太多了,而且也基本都是这个格局,金融赚了A股一半的利润,四大行赚了金融一半的利润。其他的行业和那几千家公司,只能去赚那剩下的一半利润。除了工业之外,其他的行业,甚至一个行业加在一起,还没有工行一家企业赚的多。这其实就是我们经济中的最大问题,金融一家独大,本来应该是经济助推器的金融行业已经喧宾夺主,成了压榨经济的力量。无论从市值还是从利润来看,我们A股中的金融占比实在是太高了,都已经超过了50%,而相反在美国这种成熟市场上,金融的占比只有四分之一,信息技术和可选消费也具备相当的规模。

当然有人会说,A股结构问题有些失真,不太能反应中国经济的全貌,因为腾讯阿里,美团京东,拼多多,百度这些信息技术企业都不在A股上市,还有华为根本就不上市,如果把这些潜在的中国公司的利润加在一起,金融行业的比重就没那么大了。这确实是实话,我们最伟大最赚钱的企业,都不在国内上市,这确实让我们看起来显得金融一家独大。但是反过来说,也确实证明,A股的孵化能力出了问题,金融产生了一定的挤出效应,在国内金融太强势,资本市场对于信息技术产业不够友好,所以让这些伟大的企业都远走美国,或者香港,为其他的市场投资者贡献利润,创造市值。

这也是我们该反思的地方,为什么优秀的互联网公司,和信息技术产业公司,在国内市场孵化就这么难?国内外市场一对比,显然不是我们的创新问题,而恰恰出在了资本市场和国内的政策上。有银行这种躺着赚大钱的行业存在,资本就很难流向风险更高的创投行业。

所以,都说经济不好,大家看看银行的利润,就知道为什么经济不好了,因为银行太赚钱了,实体经济就必然缺钱,银行的模式就是赚价差的模式,低息收储,然后高息放贷,现如今存款利率是固定的,所以他要想多赚钱,就必然去用更高的利息放贷,这样势必压缩企业利润。最终导致其他企业利润不佳。而银行是盆满钵满。

有人说银行又不是慈善机构,凭什么就不能赚钱,这话没错,银行也有自己的利益考虑,但是别忘了在我们这银行并不是充分竞争,而是严格的牌照管理和政策管理,所以几乎整齐划一。市场竞争更多的体现在拉存款上。往外放贷款,则并不怎么主动创新。你家企业要是借钱困难,那么在哪个银行借钱都很困难。

其实央行的举措,也说明了这一点,最近我们的LPR贷款利率市场化改革,说白了就是非对称降息,存款利率不动,贷款利率下降,这就是主动在压缩银行的利润了,未来肯定还会通过MLF中期借款便利进一步的引导市场利率下行,从央行端的借钱成本下降,但是储蓄成本未变,银行的资金成本下降有限,而放贷收益下降更多,再加上房地产额度不断受限,让这种安全风险低,躺着就能赚钱的生意无以为继。这就是逼着银行们,去涉足更高风险的企业贷款。钱就是这样,你都放出来了,系统性风险反而就低了。如果每家银行都收缩企业贷款,只放房贷,对企业还不停的抽贷,那么很多好企业也能被银行给抽黄了。最终本来不该发生的风险,也发生了。这种风险是流动性引发的,或者干脆说就是银行引发的。我们现在要做的就是避免这种事情发生。银行如果利润不下去,那么经济就谈不上振兴。或者说要想让经济过上好日子,就得打破银行的好日子。

很多投资者现在都想投资银行,说银行估值低,很多银行都跌破了0.7倍PB,资产打了7折,市盈率只有5倍,其实这也是对资本市场,对经济信心不足的体现,只有不太相信股市会涨的时候,才会去考虑银行,因为有低估值,有保底的分红。分红甚至比银行存款利率还高。这种思考都没问题,银行现在的估值也基本具备吸引力,但是未来,银行的日子可能不会像以前那么舒服了,现在金融改革不断推进,就是在改变银行躺着赚钱的舒服日子,也是为了把银行的利润,尽量往外分,只有银行让利出去,全社会的经济才能活起来。从这个意义来说,银行可能是未来10年比较安全的资产,但绝不会是好资产。金融地产的时代基本结束了,而最好的股票,一定是最反应时代的公司。